Prowadzenie jednoosobowej działalności gospodarczej to dla wielu osób sposób na realizację zawodowych marzeń i niezależność finansową. Jednak wraz z wolnością przychodzi odpowiedzialność, szczególnie w kwestii zarządzania kosztami firmy. W tym artykule przyjrzymy się 9 kluczowym faktom dotyczącym kosztów jednoosobowej działalności gospodarczej, które pomogą Ci lepiej zrozumieć i kontrolować finanse Twojej firmy.

Kluczowe wnioski:

- Koszty w jednoosobowej działalności dzielą się na stałe i zmienne, co wpływa na planowanie budżetu.

- Składki ZUS stanowią znaczącą część wydatków, ale istnieją ulgi dla początkujących przedsiębiorców.

- Optymalizacja podatkowa może znacząco obniżyć koszty prowadzenia firmy, warto skonsultować się z księgowym.

- Nie wszystkie wydatki można zaliczyć do kosztów firmy, kluczowe jest zrozumienie przepisów podatkowych.

Koszty stałe vs. koszty zmienne: co musisz wiedzieć

Prowadząc jednoosobową działalność gospodarczą, kluczowe jest zrozumienie różnicy między kosztami stałymi a zmiennymi. Koszty stałe to wydatki, które ponosisz niezależnie od wielkości produkcji czy sprzedaży. Obejmują one m.in. czynsz za biuro, opłaty za internet czy abonament telefoniczny. Z kolei koszty zmienne są bezpośrednio związane z poziomem Twojej aktywności biznesowej.

Świadomość struktury kosztów jednoosobowej działalności gospodarczej pozwala na lepsze planowanie finansowe. Koszty stałe stanowią bazę, którą musisz pokryć, aby firma mogła funkcjonować. Natomiast koszty zmienne rosną wraz z rozwojem biznesu, ale też przynoszą dodatkowe przychody. Umiejętne zarządzanie obiema kategoriami jest kluczem do sukcesu finansowego.

- Koszty stałe: czynsz, ubezpieczenie, opłaty za usługi księgowe

- Koszty zmienne: materiały, energia, prowizje od sprzedaży

- Analiza punktu break-even pomoże określić, ile musisz zarabiać, aby pokryć wszystkie koszty

ZUS dla przedsiębiorców: składki i ulgi

Jednym z największych obciążeń finansowych dla osób prowadzących jednoosobową działalność gospodarczą są składki ZUS. Obejmują one ubezpieczenie emerytalne, rentowe, wypadkowe, chorobowe oraz składkę na Fundusz Pracy. Wysokość tych opłat zmienia się co roku, dlatego warto być na bieżąco z aktualnymi stawkami.

Na szczęście, system oferuje pewne ulgi dla początkujących przedsiębiorców. Ulga na start pozwala na zwolnienie z opłacania składek ZUS przez pierwsze 6 miesięcy działalności. Następnie można skorzystać z preferencyjnych składek ZUS przez kolejne 24 miesiące. To znacząca pomoc w początkowym okresie, gdy koszty jednoosobowej działalności gospodarczej mogą być najbardziej odczuwalne.

Czytaj więcej: Biała lista kont bankowych! Jak je sprawdzić w wyszukiwarce?

Optymalizacja podatkowa: legalne sposoby na oszczędności

Optymalizacja podatkowa to legalne działania mające na celu zmniejszenie obciążeń podatkowych. Dla jednoosobowej działalności gospodarczej kluczowe jest poznanie dostępnych form opodatkowania i wybranie najkorzystniejszej opcji. Do wyboru masz skalę podatkową, podatek liniowy, ryczałt od przychodów ewidencjonowanych czy kartę podatkową.

Jednym z popularnych sposobów optymalizacji jest korzystanie z ulg i odliczeń podatkowych. Na przykład, ulga na badania i rozwój pozwala odliczyć od podstawy opodatkowania koszty związane z działalnością innowacyjną. Innym przykładem jest ulga na zakup kas fiskalnych, która pozwala na odliczenie części kosztów zakupu urządzenia.

Popularne metody optymalizacji podatkowej

- Wybór odpowiedniej formy opodatkowania

- Korzystanie z ulg i odliczeń podatkowych

- Planowanie wydatków inwestycyjnych

- Optymalizacja kosztów poprzez leasing

Pamiętaj, że optymalizacja podatkowa powinna być zawsze przeprowadzana w granicach prawa. Warto skonsultować się z doświadczonym księgowym lub doradcą podatkowym, aby uniknąć błędów i maksymalnie wykorzystać dostępne możliwości obniżenia kosztów jednoosobowej działalności gospodarczej.

Wydatki, których nie zaliczysz do kosztów firmy

Prowadząc jednoosobową działalność gospodarczą, ważne jest, aby wiedzieć, które wydatki możesz zaliczyć do kosztów uzyskania przychodu, a które nie. Niektóre wydatki, mimo że wydają się związane z prowadzeniem firmy, nie są uznawane przez urząd skarbowy za koszty podatkowe. Znajomość tych zasad pomoże Ci uniknąć problemów podczas kontroli skarbowej.

Do wydatków, których nie zaliczysz do kosztów jednoosobowej działalności gospodarczej, należą m.in. mandaty i kary, odsetki od zaległości podatkowych czy wydatki na cele osobiste. Warto pamiętać, że nawet jeśli jakiś wydatek jest związany z prowadzeniem firmy, musi być odpowiednio udokumentowany, aby mógł zostać uznany za koszt.

| Nie zaliczysz do kosztów | Możesz zaliczyć do kosztów |

| Mandaty i kary | Wydatki na reklamę |

| Odsetki od zaległości podatkowych | Koszty szkoleń zawodowych |

| Wydatki na cele osobiste | Zakup sprzętu biurowego |

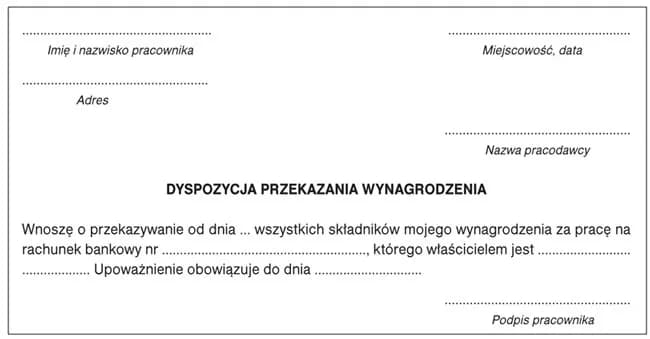

Dokumentowanie wydatków firmowych

Aby wydatek mógł zostać uznany za koszt firmy, musi być odpowiednio udokumentowany. Najlepszym dowodem jest faktura VAT wystawiona na firmę. W przypadku mniejszych wydatków, takich jak bilety komunikacji miejskiej czy paragony z parkometrów, wystarczy często sporządzenie ewidencji poniesionych kosztów. Pamiętaj, że im dokładniej dokumentujesz swoje wydatki, tym łatwiej będzie Ci rozliczyć się z urzędem skarbowym.

Prowadzenie księgowości: samodzielnie czy z biurem?

Decyzja o samodzielnym prowadzeniu księgowości lub skorzystaniu z usług biura rachunkowego to jeden z ważniejszych wyborów dla osób prowadzących jednoosobową działalność gospodarczą. Każda opcja ma swoje zalety i wady, które warto rozważyć w kontekście specyfiki Twojego biznesu.

Samodzielne prowadzenie księgowości może być kuszące ze względu na oszczędności, szczególnie na początku działalności. Wymaga to jednak dobrej znajomości przepisów podatkowych i poświęcenia sporej ilości czasu. Z kolei korzystanie z usług biura rachunkowego to dodatkowy koszt jednoosobowej działalności gospodarczej, ale daje pewność prawidłowego rozliczenia i oszczędność czasu, który możesz poświęcić na rozwijanie swojego biznesu.

Czynniki wpływające na wybór formy prowadzenia księgowości

- Skala i złożoność Twojej działalności gospodarczej

- Twoja wiedza z zakresu księgowości i prawa podatkowego

- Ilość czasu, jaką możesz poświęcić na sprawy księgowe

- Budżet, jaki możesz przeznaczyć na obsługę księgową

Niezależnie od tego, czy zdecydujesz się na samodzielne prowadzenie księgowości, czy skorzystasz z usług profesjonalistów, pamiętaj, że prawidłowe zarządzanie finansami jest kluczowe dla sukcesu Twojej firmy. Regularne analizowanie kosztów jednoosobowej działalności gospodarczej pozwoli Ci na optymalizację wydatków i zwiększenie rentowności Twojego biznesu.

Podsumowanie

Prowadzenie jednoosobowej działalności gospodarczej wiąże się z różnorodnymi kosztami, które należy umiejętnie zarządzać. Kluczowe jest rozróżnienie między kosztami stałymi a zmiennymi oraz zrozumienie, które wydatki można zaliczyć do kosztów uzyskania przychodu. Optymalizacja podatkowa i korzystanie z dostępnych ulg mogą znacząco wpłynąć na rentowność firmy.

Przedsiębiorca powinien regularnie analizować strukturę kosztów swojej działalności i dostosowywać strategie finansowe do zmieniających się warunków rynkowych. Wybór odpowiedniej formy prowadzenia księgowości oraz świadome podejmowanie decyzji finansowych są niezbędne dla długoterminowego sukcesu jednoosobowej działalności gospodarczej.