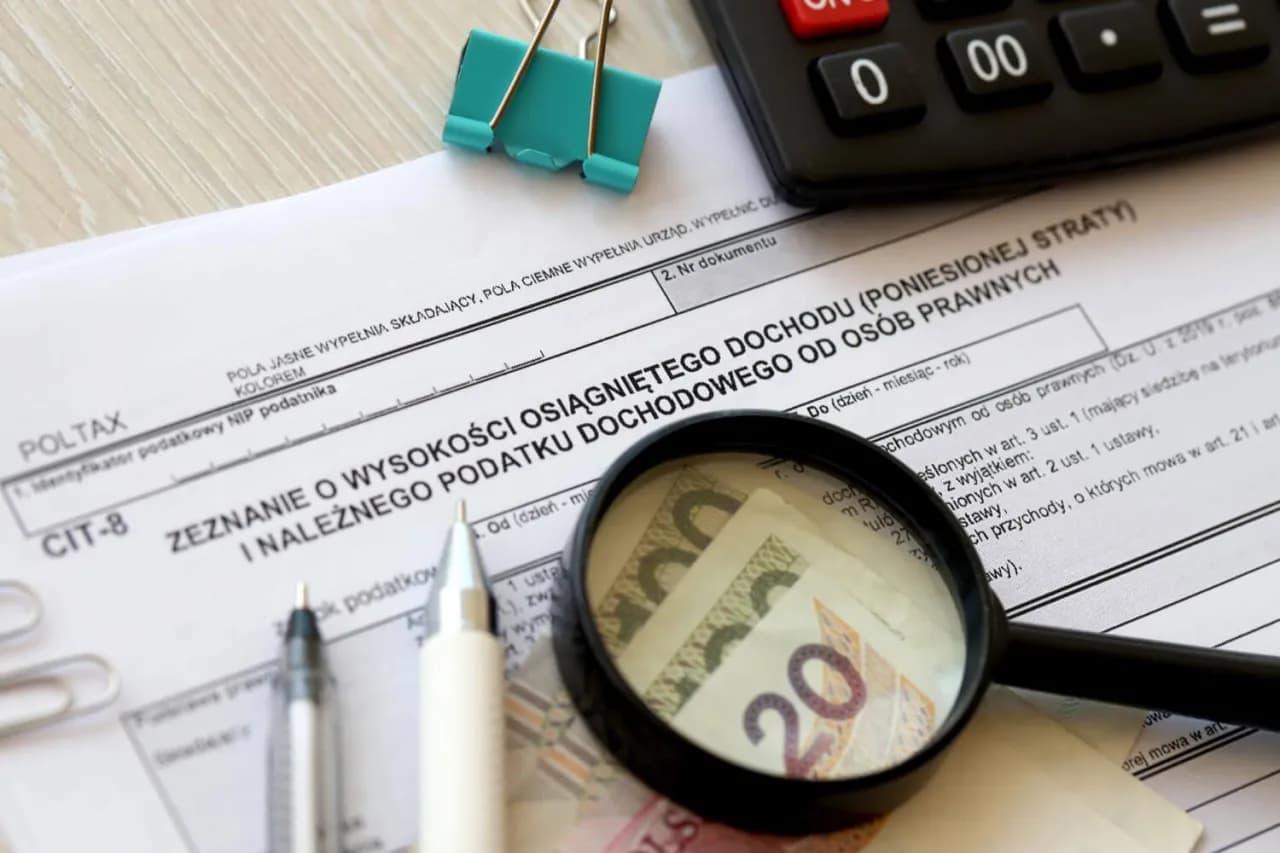

Deklaracja VAT-1 to kluczowy dokument dla przedsiębiorców rozpoczynających działalność gospodarczą w Polsce. Prawidłowe jej wypełnienie jest niezbędne do rejestracji jako podatnik VAT. Niestety, wiele firm popełnia błędy przy składaniu tego formularza, co może prowadzić do poważnych konsekwencji.

W tym artykule przeanalizujemy siedem najczęstszych pomyłek związanych z VAT-1 oraz przedstawimy praktyczne wskazówki, jak ich uniknąć w 2025 roku. Niezależnie od tego, czy dopiero zakładasz firmę, czy chcesz zweryfikować poprawność swoich dotychczasowych deklaracji, te porady pomogą Ci uniknąć kłopotów z urzędem skarbowym.

Najczęstsze błędy w deklaracji VAT-1

Rozpoczynając działalność gospodarczą, przedsiębiorcy często stają przed wyzwaniem prawidłowego wypełnienia deklaracji VAT-1. Przegląd VAT-1 to kluczowy element w procesie rejestracji jako podatnik VAT. Niestety, wiele osób popełnia błędy, które mogą skutkować poważnymi konsekwencjami.

Jednym z najczęstszych błędów jest nieprawidłowe określenie rodzaju działalności. Przedsiębiorcy czasami wybierają zbyt ogólne lub nieadekwatne kody PKD, co może prowadzić do problemów z urzędem skarbowym. Innym powszechnym błędem jest niewłaściwe wskazanie daty rozpoczęcia działalności opodatkowanej.

- Nieprawidłowe określenie rodzaju działalności

- Błędne wskazanie daty rozpoczęcia działalności opodatkowanej

- Pominięcie istotnych informacji w formularzu

Warto pamiętać, że przegląd VAT 1 powinien być dokładny i kompletny. Pominięcie istotnych informacji, takich jak dane kontaktowe czy numer rachunku bankowego, może skutkować odrzuceniem deklaracji lub opóźnieniami w procesie rejestracji.

Nieprawidłowe terminy składania VAT-1

Kolejnym krytycznym aspektem w kontekście VAT-1 jest przestrzeganie właściwych terminów składania deklaracji. Wielu przedsiębiorców nie zdaje sobie sprawy, że opóźnienie w złożeniu VAT-1 może prowadzić do poważnych konsekwencji finansowych i prawnych.

Zgodnie z przepisami, deklarację VAT-1 należy złożyć przed dniem wykonania pierwszej czynności podlegającej opodatkowaniu VAT. Oznacza to, że formularz powinien być dostarczony do urzędu skarbowego jeszcze przed rozpoczęciem sprzedaży towarów lub świadczenia usług.

Warto również pamiętać, że w przypadku zmian w danych zawartych w VAT-1, przedsiębiorca ma obowiązek zaktualizować informacje w ciągu 7 dni od dnia, w którym nastąpiła zmiana. Dotyczy to między innymi zmiany adresu firmy, rachunku bankowego czy rozszerzenia działalności o nowe kody PKD.

Czytaj więcej: Wzór nagany dla pracownika - przykłady i porady

Błędne dane identyfikacyjne w formularzu VAT-1

Poprawne wypełnienie danych identyfikacyjnych w formularzu VAT-1 jest kluczowe dla sprawnego procesu rejestracji. Niestety, wiele firm popełnia błędy w tej sekcji, co może prowadzić do odrzucenia deklaracji lub opóźnień w przetwarzaniu.

Jednym z najczęstszych błędów jest nieprawidłowe podanie numeru NIP. Warto dokładnie sprawdzić, czy numer został wpisany poprawnie, gdyż nawet jedna błędna cyfra może spowodować problemy. Równie istotne jest prawidłowe wpisanie nazwiska i imienia lub pełnej nazwy firmy, zgodnie z oficjalną rejestracją.

Najczęstsze błędy w danych identyfikacyjnych:

- Niepoprawny numer NIP

- Błędna nazwa firmy lub dane osobowe właściciela

- Nieaktualne dane adresowe

Warto również zwrócić uwagę na poprawność danych adresowych. Adres siedziby firmy oraz adres do korespondencji powinny być aktualne i zgodne z rzeczywistością. Błędy w tej sekcji mogą prowadzić do problemów z dostarczaniem ważnych dokumentów od urzędu skarbowego.

Pomyłki w klasyfikacji transakcji podlegających VAT

Prawidłowa klasyfikacja transakcji podlegających VAT to jeden z kluczowych elementów przeglądu VAT-1. Niestety, wielu przedsiębiorców ma trudności z poprawnym określeniem charakteru swoich transakcji, co może prowadzić do błędów w rozliczeniach podatkowych.

Najczęstszym problemem jest nieprawidłowe rozróżnienie między dostawą towarów a świadczeniem usług. Warto pamiętać, że w niektórych przypadkach transakcja może łączyć elementy obu tych kategorii, co wymaga szczególnej uwagi przy klasyfikacji.

| Rodzaj transakcji | Charakterystyka |

| Dostawa towarów | Przeniesienie prawa do rozporządzania towarami jak właściciel |

| Świadczenie usług | Każde świadczenie na rzecz osoby fizycznej, osoby prawnej lub jednostki organizacyjnej niemające charakteru dostawy towarów |

Innym częstym błędem jest nieprawidłowe określenie miejsca świadczenia usług lub dostawy towarów, co ma kluczowe znaczenie dla ustalenia właściwej stawki VAT. W przypadku transakcji międzynarodowych, błędna klasyfikacja może prowadzić do poważnych konsekwencji podatkowych i prawnych.

Niewłaściwe rozliczenie podatku naliczonego

Prawidłowe rozliczenie podatku naliczonego stanowi kluczowy element przeglądu VAT 1. Wielu przedsiębiorców popełnia błędy w tej kwestii, co może prowadzić do nieprawidłowości w deklaracjach i potencjalnych problemów z urzędem skarbowym.

Jednym z najczęstszych błędów jest próba odliczenia VAT z faktur, które nie uprawniają do takiego odliczenia. Dotyczy to na przykład wydatków na cele prywatne lub zakupów niezwiązanych bezpośrednio z działalnością gospodarczą.

Przykłady wydatków, z których VAT nie podlega odliczeniu:

- Zakup samochodu osobowego do użytku prywatnego

- Wydatki na artykuły spożywcze niezwiązane z prowadzoną działalnością

- Faktury za usługi noclegowe i gastronomiczne (z pewnymi wyjątkami)

Innym częstym błędem jest nieprawidłowe stosowanie zasady proporcjonalnego odliczenia VAT. Dotyczy to sytuacji, gdy przedsiębiorca prowadzi działalność mieszaną, czyli zarówno opodatkowaną, jak i zwolnioną z VAT. W takich przypadkach konieczne jest zastosowanie odpowiedniej proporcji przy odliczaniu podatku naliczonego.

Sankcje za nieprawidłowości w deklaracji VAT-1

Konsekwencje błędów w deklaracji VAT-1 mogą być poważne i kosztowne. Urzędy skarbowe dokładnie weryfikują składane formularze, a wykryte nieprawidłowości mogą skutkować różnorodnymi sankcjami.

Jedną z najczęstszych konsekwencji jest odmowa rejestracji jako podatnik VAT czynny. Może to prowadzić do problemów z prowadzeniem działalności, szczególnie w przypadku firm, których klienci wymagają faktur VAT. Ponadto, brak możliwości odliczenia podatku naliczonego może znacząco wpłynąć na rentowność przedsiębiorstwa.

| Rodzaj nieprawidłowości | Potencjalna sankcja |

| Podanie fałszywych danych | Odpowiedzialność karna skarbowa, grzywna |

| Nieterminowe złożenie deklaracji | Odmowa rejestracji, kara porządkowa |

| Błędy w rozliczeniu podatku | Korekta deklaracji, odsetki za zaległości podatkowe |

W przypadku wykrycia poważnych nieprawidłowości, takich jak celowe podanie fałszywych danych, przedsiębiorca może nawet stanąć w obliczu odpowiedzialności karnej skarbowej. Warto pamiętać, że kary finansowe mogą być znaczące i obejmować nie tylko grzywny, ale także odsetki od zaległości podatkowych.

Aby uniknąć tych konsekwencji, kluczowe jest dokładne i rzetelne wypełnianie deklaracji VAT-1. W przypadku wątpliwości, warto skonsultować się z doświadczonym księgowym lub doradcą podatkowym. Regularne przeprowadzanie przeglądu VAT 1 może pomóc w identyfikacji potencjalnych błędów i ich korekcie, zanim zostaną one wykryte przez urząd skarbowy.

Podsumowanie

Prawidłowe wypełnienie deklaracji VAT-1 jest kluczowe dla przedsiębiorców. Najczęstsze błędy obejmują nieprawidłowe określenie rodzaju działalności, nieterminowe składanie deklaracji oraz błędy w danych identyfikacyjnych. Istotne jest również właściwe rozliczenie podatku naliczonego i prawidłowa klasyfikacja transakcji.

Przedsiębiorcy powinni pamiętać o dokładnym sprawdzeniu wszystkich informacji przed złożeniem VAT-1. Regularne przeglądy i konsultacje z ekspertami mogą pomóc uniknąć kosztownych błędów. Przestrzeganie terminów i rzetelne podawanie danych chroni przed sankcjami i zapewnia płynność działalności gospodarczej.