Rok 2025 przynosi znaczące zmiany w sferze VAT dla firm zajmujących się pośrednictwem. Nowe przepisy i interpretacje mogą mieć istotny wpływ na Twój biznes, dlatego ważne jest, aby być na bieżąco z aktualnymi regulacjami. W tym artykule przedstawimy 7 kluczowych zasad dotyczących VAT w pośrednictwie, które pomogą Ci dostosować się do nowej rzeczywistości podatkowej i zoptymalizować działalność.

Zrozumienie tych zasad pozwoli Ci nie tylko uniknąć potencjalnych problemów z urzędem skarbowym, ale także może przyczynić się do zwiększenia efektywności finansowej Twojej firmy. Niezależnie od tego, czy jesteś doświadczonym pośrednikiem, czy dopiero zaczynasz w tej branży, wiedza ta będzie nieoceniona w prowadzeniu biznesu w 2025 roku i później.

Kluczowe wnioski:- Nowe regulacje VAT w 2025 roku mogą znacząco wpłynąć na rozliczenia firm pośredniczących, wymagając dostosowania procedur księgowych.

- Prawidłowa identyfikacja transakcji pośrednictwa w świetle VAT jest kluczowa dla uniknięcia błędów w rozliczeniach i potencjalnych kar.

- Zrozumienie momentu powstania obowiązku podatkowego oraz zasad ustalania podstawy opodatkowania pomoże w optymalizacji przepływów finansowych.

- Odpowiednia dokumentacja i ewidencja VAT są niezbędne dla zapewnienia zgodności z przepisami i ułatwienia ewentualnych kontroli skarbowych.

Nowe regulacje VAT dla pośredników w 2025 roku

Rok 2025 przynosi znaczące zmiany w obszarze pośrednictwa a VAT. Nowe regulacje mają na celu uszczelnienie systemu podatkowego i dostosowanie go do dynamicznie zmieniającego się rynku usług pośrednictwa. Przedsiębiorcy działający w tej branży muszą być świadomi, że zmiany te mogą istotnie wpłynąć na ich codzienne operacje i rozliczenia podatkowe.

Jedną z kluczowych zmian jest wprowadzenie bardziej precyzyjnych definicji usług pośrednictwa w kontekście VAT. Nowe przepisy szczegółowo określają, jakie działania są uznawane za pośrednictwo finansowe a VAT, a jakie nie. To rozróżnienie ma fundamentalne znaczenie dla prawidłowego rozliczania podatku i uniknięcia potencjalnych sporów z organami skarbowymi.

Ponadto, nowe regulacje wprowadzają zmiany w zakresie raportowania transakcji pośrednictwa. Przedsiębiorcy będą zobowiązani do bardziej szczegółowego dokumentowania swoich usług, co ma na celu zwiększenie transparentności i ułatwienie kontroli skarbowych. Warto zaznaczyć, że te zmiany, choć początkowo mogą wydawać się uciążliwe, w dłuższej perspektywie mają potencjał do uproszczenia procesów rozliczeniowych i zmniejszenia ryzyka błędów.

- Dokładniejszego definiowania świadczonych usług

- Bardziej szczegółowego raportowania transakcji

- Zwiększonej uwagi przy klasyfikacji usług do odpowiednich stawek VAT

- Aktualizacji wewnętrznych procedur księgowych i podatkowych

Identyfikacja transakcji pośrednictwa w świetle VAT

Prawidłowa identyfikacja transakcji pośrednictwa jest kluczowa dla poprawnego rozliczenia VAT w pośrednictwie. W 2025 roku zasady te zostały doprecyzowane, co ma pomóc przedsiębiorcom w uniknięciu błędów klasyfikacyjnych. Podstawowym kryterium jest teraz określenie, czy usługa polega na aktywnym działaniu w celu doprowadzenia do zawarcia umowy między stronami, czy też jest to jedynie bierne udostępnienie informacji.W przypadku pośrednictwa finansowego a VAT, szczególną uwagę należy zwrócić na charakter świadczonych usług. Przykładowo, doradztwo finansowe samo w sobie nie jest uznawane za pośrednictwo, chyba że prowadzi bezpośrednio do zawarcia umowy finansowej. Ta subtelna różnica może mieć znaczący wpływ na sposób rozliczania VAT i wysokość należnego podatku.

Warto również pamiętać, że w niektórych przypadkach jedna transakcja może zawierać elementy różnych usług, z których tylko część kwalifikuje się jako pośrednictwo. W takich sytuacjach konieczne jest rozdzielenie poszczególnych elementów i odpowiednie ich opodatkowanie. To podejście, choć bardziej skomplikowane, zapewnia zgodność z nowymi regulacjami i minimalizuje ryzyko nieprawidłowości podatkowych.

| Rodzaj usługi | Klasyfikacja VAT |

| Aktywne pośrednictwo w zawarciu umowy | Usługa pośrednictwa |

| Bierne udostępnienie informacji | Nie jest usługą pośrednictwa |

| Doradztwo finansowe bez zawarcia umowy | Nie jest usługą pośrednictwa |

| Doradztwo prowadzące do zawarcia umowy | Może być uznane za pośrednictwo |

Czytaj więcej: Ile czasu jest na wystawienie faktury? Terminy i wymogi prawne

Moment powstania obowiązku podatkowego w pośrednictwie

Określenie właściwego momentu powstania obowiązku podatkowego w pośrednictwie a VAT jest kluczowe dla prawidłowego rozliczenia podatku. W 2025 roku zasady te zostały doprecyzowane, aby lepiej odzwierciedlać specyfikę branży pośrednictwa. Generalnie, obowiązek podatkowy powstaje w momencie wykonania usługi pośrednictwa, jednak interpretacja tego momentu może być różna w zależności od charakteru świadczonej usługi.

W przypadku usług ciągłych, takich jak długoterminowe umowy pośrednictwa, obowiązek podatkowy powstaje z upływem każdego okresu rozliczeniowego, do którego odnoszą się płatności. Jest to istotna zmiana w porównaniu do lat poprzednich, która wymaga od przedsiębiorców dokładnego monitorowania i raportowania swoich usług w czasie rzeczywistym.

Warto zwrócić uwagę na szczególne przypadki, takie jak pośrednictwo finansowe a VAT, gdzie moment powstania obowiązku podatkowego może być powiązany z faktycznym zawarciem umowy finansowej lub otrzymaniem prowizji. W takich sytuacjach kluczowe jest precyzyjne dokumentowanie wszystkich etapów transakcji, aby uniknąć potencjalnych sporów z organami podatkowymi.

- Dla jednorazowych usług pośrednictwa: obowiązek podatkowy powstaje w momencie zakończenia usługi

- Dla usług ciągłych: obowiązek podatkowy powstaje na koniec każdego okresu rozliczeniowego

- W przypadku otrzymania zaliczki: obowiązek podatkowy powstaje w momencie jej otrzymania

- Dla pośrednictwa finansowego: moment może być powiązany z zawarciem umowy lub otrzymaniem prowizji

Podstawa opodatkowania usług pośrednictwa VAT

Prawidłowe określenie podstawy opodatkowania jest kluczowym elementem rozliczania VAT w pośrednictwie. W 2025 roku zasady te zostały zmodyfikowane, aby lepiej odzwierciedlać różnorodność form wynagrodzenia w branży pośrednictwa. Podstawą opodatkowania jest wszystko, co stanowi zapłatę, którą pośrednik otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej.

W przypadku pośrednictwa finansowego a VAT, podstawa opodatkowania może obejmować nie tylko bezpośrednie prowizje, ale także inne formy wynagrodzenia, takie jak opłaty za konsultacje czy analizy rynkowe, jeśli są one integralną częścią usługi pośrednictwa. Warto zauważyć, że w niektórych przypadkach wynagrodzenie może być uzależnione od sukcesu transakcji, co wymaga szczególnej uwagi przy określaniu momentu i wysokości podstawy opodatkowania.

Nowe regulacje kładą nacisk na transparentność w określaniu podstawy opodatkowania. Przedsiębiorcy muszą być przygotowani na dokładne rozliczanie wszystkich form wynagrodzenia, w tym świadczeń niepieniężnych czy korzyści otrzymywanych od stron trzecich. To podejście, choć bardziej wymagające, ma na celu zapewnienie uczciwej konkurencji i prawidłowego opodatkowania w sektorze pośrednictwa.

Stawki VAT dla różnych rodzajów usług pośrednictwa

W 2025 roku system stawek VAT dla usług pośrednictwa został zrewidowany, co ma istotne znaczenie dla przedsiębiorców działających w tej branży. Zrozumienie i prawidłowe stosowanie odpowiednich stawek VAT jest kluczowe dla zgodności z prawem podatkowym i optymalizacji kosztów w pośrednictwie a VAT.

Podstawowa stawka VAT dla większości usług pośrednictwa wynosi 23%. Jednak istnieją wyjątki, które mogą znacząco wpłynąć na rozliczenia podatkowe firm. Na przykład, niektóre formy pośrednictwa finansowego a VAT mogą korzystać ze zwolnienia z VAT lub obniżonej stawki, w zależności od charakteru świadczonych usług.

Warto zwrócić uwagę na to, że stawki VAT mogą się różnić w zależności od przedmiotu pośrednictwa. Przykładowo, pośrednictwo w sprzedaży nieruchomości może podlegać innym zasadom niż pośrednictwo w usługach finansowych. Dlatego tak ważne jest dokładne określenie charakteru świadczonych usług i ich prawidłowa klasyfikacja podatkowa.

- Standardowe usługi pośrednictwa: 23% VAT

- Pośrednictwo w sprzedaży niektórych produktów rolnych: 5% VAT

- Pośrednictwo w usługach finansowych (np. ubezpieczenia): zwolnione z VAT

- Pośrednictwo w transakcjach międzynarodowych: 0% VAT (pod pewnymi warunkami)

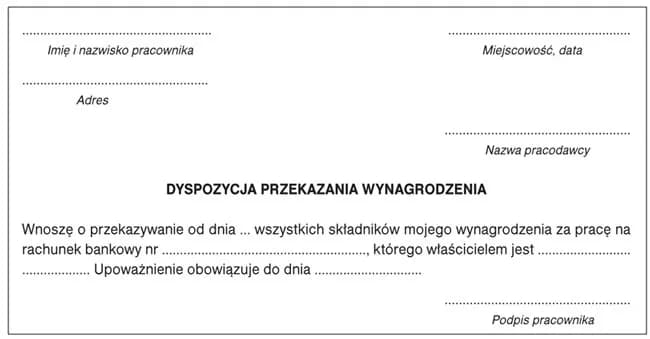

Dokumentacja i ewidencja VAT w działalności pośrednika

Prawidłowa dokumentacja i ewidencja VAT nabiera szczególnego znaczenia w kontekście pośrednictwa a VAT w 2025 roku. Nowe regulacje wprowadzają bardziej rygorystyczne wymogi dotyczące prowadzenia i przechowywania dokumentacji, co ma na celu zwiększenie transparentności i ułatwienie kontroli skarbowych.

Kluczowym elementem jest dokładne dokumentowanie każdej transakcji pośrednictwa. Faktury wystawiane przez pośredników muszą zawierać szczegółowe informacje o świadczonych usługach, w tym dokładny opis usługi, datę wykonania oraz podstawę opodatkowania. W przypadku pośrednictwa finansowego a VAT, gdzie często występują złożone struktury wynagrodzenia, dokumentacja powinna jasno odzwierciedlać wszystkie składniki otrzymanej zapłaty.

Ewidencja VAT w działalności pośrednika powinna być prowadzona w sposób umożliwiający łatwe powiązanie poszczególnych transakcji z odpowiednimi dokumentami źródłowymi. Warto rozważyć wdrożenie zaawansowanych systemów księgowych, które automatyzują proces ewidencji i minimalizują ryzyko błędów ludzkich.

| Element dokumentacji | Wymagane informacje |

| Faktura | Szczegółowy opis usługi, data wykonania, kwota netto, stawka VAT |

| Umowa pośrednictwa | Zakres usług, warunki wynagrodzenia, okres obowiązywania |

| Ewidencja VAT | Rejestr sprzedaży i zakupów, deklaracje VAT |

| Dokumentacja wewnętrzna | Notatki ze spotkań, korespondencja z klientami, raporty z działań |

Optymalizacja podatkowa w pośrednictwie zgodna z prawem

Optymalizacja podatkowa w obszarze pośrednictwa a VAT staje się coraz bardziej skomplikowana, ale jednocześnie niezwykle istotna dla efektywnego prowadzenia biznesu w 2025 roku. Kluczem do sukcesu jest znalezienie równowagi między minimalizacją obciążeń podatkowych a pełną zgodnością z obowiązującymi przepisami.

Jedną z kluczowych strategii optymalizacji jest precyzyjne planowanie struktury świadczonych usług. W przypadku pośrednictwa finansowego a VAT, możliwe jest na przykład rozdzielenie usług doradczych od właściwego pośrednictwa, co może prowadzić do korzystniejszego opodatkowania części działalności. Ważne jest jednak, aby takie rozdzielenie miało uzasadnienie biznesowe i nie było sztucznym zabiegiem mającym na celu jedynie obniżenie podatków.

Innym obszarem optymalizacji jest odpowiednie zarządzanie momentem powstania obowiązku podatkowego. Poprzez staranne planowanie terminów wykonania usług i wystawiania faktur, można wpłynąć na przepływy pieniężne firmy i zoptymalizować obciążenia podatkowe w poszczególnych okresach rozliczeniowych.

- Dokładna analiza struktury świadczonych usług i ich klasyfikacji podatkowej

- Wykorzystanie dostępnych zwolnień i obniżonych stawek VAT, gdzie to możliwe

- Optymalizacja terminów rozliczeń i wystawiania faktur

- Regularne przeglądy i aktualizacje polityki podatkowej firmy

Podsumowując, zmiany w obszarze VAT dla pośredników w 2025 roku przynoszą zarówno wyzwania, jak i możliwości. Kluczem do sukcesu jest dokładne zrozumienie nowych przepisów, precyzyjna dokumentacja oraz strategiczne podejście do planowania podatkowego. Przedsiębiorcy, którzy skutecznie dostosują się do tych zmian, mogą nie tylko uniknąć problemów z organami skarbowymi, ale także zyskać przewagę konkurencyjną na rynku usług pośrednictwa.

Podsumowanie

Zmiany w przepisach VAT dla pośredników w 2025 roku wymagają szczególnej uwagi. Kluczowe aspekty to precyzyjna identyfikacja transakcji, prawidłowe określenie momentu powstania obowiązku podatkowego oraz odpowiednie dokumentowanie usług. Znajomość stawek VAT i optymalizacja podatkowa są niezbędne dla efektywnego prowadzenia działalności pośrednictwa.

Przedsiębiorcy powinni pamiętać o dostosowaniu swoich procedur do nowych wymogów, regularnym aktualizowaniu wiedzy podatkowej oraz konsultowaniu się z ekspertami w razie wątpliwości. Prawidłowe wdrożenie tych zasad może nie tylko zabezpieczyć przed problemami z organami skarbowymi, ale także przyczynić się do zwiększenia konkurencyjności i efektywności finansowej firmy pośredniczącej.