Nadpłata kredytu hipotecznego to sposób na szybszą spłatę zobowiązania. Polega na wpłacaniu dodatkowych kwot ponad ustalone raty. Można to robić jednorazowo lub regularnie. Nadpłata zmniejsza kapitał kredytu, co prowadzi do obniżenia rat lub skrócenia okresu spłaty. To także sposób na oszczędność, bo odsetki naliczane są od mniejszej kwoty.

Decyzja o nadpłacie powinna uwzględniać indywidualną sytuację finansową i warunki umowy. Warto pamiętać o możliwych prowizjach, szczególnie w pierwszych trzech latach kredytu. Po tym okresie nadpłaty są zwykle bezpłatne.

Najważniejsze informacje:- Nadpłata to spłata części kapitału przed terminem

- Może skrócić okres kredytowania lub obniżyć raty

- Prowadzi do oszczędności na odsetkach

- Warto sprawdzić warunki nadpłaty w banku

- Możliwe prowizje w pierwszych 3 latach kredytu

- Należy rozważyć własną sytuację finansową przed nadpłatą

Czym jest nadpłata kredytu hipotecznego?

Nadpłata kredytu hipotecznego to dobrowolna wpłata dodatkowych środków ponad ustaloną w harmonogramie ratę. Prowadzi ona do zmniejszenia zadłużenia hipotecznego i może znacząco wpłynąć na całkowity koszt kredytu.

Istnieją dwa główne rodzaje nadpłat: jednorazowe i regularne. Jednorazowa nadpłata to większa kwota wpłacona przy okazji, na przykład z premii rocznej. Regularne nadpłaty to systematyczne, mniejsze wpłaty, często realizowane co miesiąc wraz z ratą. Oba typy mają swoje zalety i mogą być dostosowane do indywidualnej sytuacji finansowej kredytobiorcy.

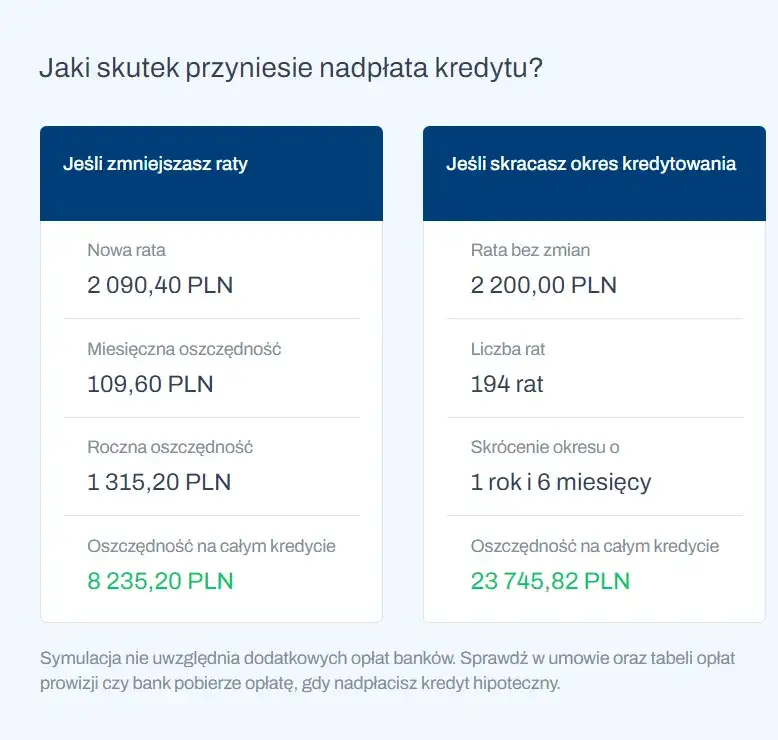

Wcześniejsza spłata kredytu wpływa bezpośrednio na harmonogram spłat. Bank może zaproponować skrócenie okresu kredytowania przy zachowaniu dotychczasowej wysokości rat lub zmniejszenie rat przy utrzymaniu pierwotnego okresu spłaty.Główne korzyści z nadpłacania kredytu hipotecznego

Skrócenie okresu kredytowania

Nadpłata kredytu hipotecznego pozwala na szybsze pozbycie się długu. Każda dodatkowa wpłata zmniejsza kapitał pozostały do spłaty, co automatycznie skraca czas trwania zobowiązania. W efekcie, kredytobiorca może uwolnić się od długu nawet o kilka lat wcześniej.

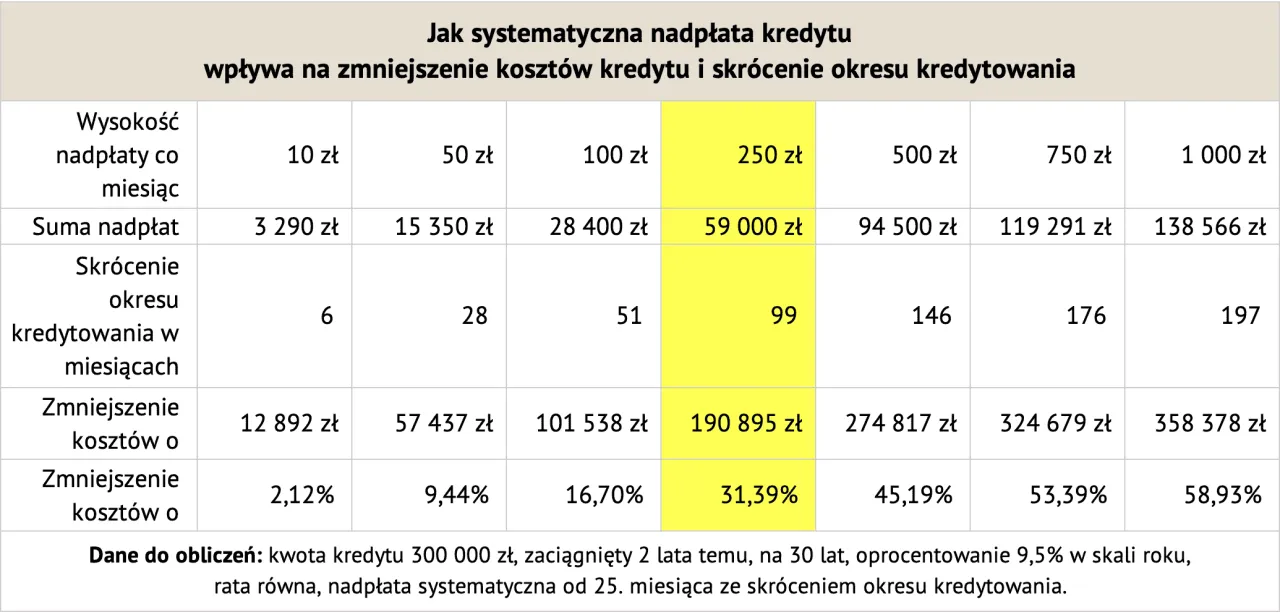

Przykładowo, przy kredycie na 300 000 zł na 30 lat, regularne nadpłaty w wysokości 500 zł miesięcznie mogą skrócić okres spłaty o około 8 lat.

Obniżenie wysokości miesięcznych rat

Zmniejszenie zadłużenia hipotecznego poprzez nadpłatę prowadzi do obniżenia wysokości miesięcznych rat. Bank, po otrzymaniu nadpłaty, może zaproponować nowy harmonogram z niższymi ratami. To bezpośrednio wpływa na miesięczne obciążenie budżetu domowego.

Niższe raty to większa elastyczność finansowa. Daje to większe poczucie bezpieczeństwa i możliwość przeznaczenia zaoszczędzonych środków na inne cele.

Oszczędności na odsetkach

Odsetki naliczane są od aktualnej wysokości zadłużenia. Spłata kapitału kredytu w formie nadpłaty zmniejsza podstawę do naliczania odsetek, co prowadzi do znacznych oszczędności w długim terminie.

Dla kredytu 300 000 zł na 30 lat z oprocentowaniem 3,5%, nadpłata 50 000 zł w piątym roku może przynieść oszczędności na odsetkach rzędu 30 000-40 000 zł w całym okresie kredytowania. To pokazuje, jak duży wpływ może mieć nadpłata kredytu hipotecznego na całkowity koszt zobowiązania.

Czytaj więcej: Brexit a VAT? Jak zmieniły się zasady rozliczeń? Nasz poradnik

Jak dokonać nadpłaty kredytu hipotecznego?

- Skontaktuj się z bankiem, aby poznać procedurę nadpłaty.

- Określ kwotę, którą chcesz nadpłacić.

- Wybierz sposób nadpłaty: jednorazowy lub cykliczny.

- Złóż dyspozycję nadpłaty w banku.

- Dokonaj przelewu środków na wskazane konto.

W umowie kredytowej warto sprawdzić warunki nadpłat. Zwróć uwagę na ewentualne prowizje, ograniczenia kwotowe czy czasowe. Niektóre banki wymagają wcześniejszego powiadomienia o planowanej nadpłacie, zwłaszcza przy większych kwotach.

Prowizje i opłaty związane z nadpłatą

Banki mogą naliczać prowizje za wcześniejszą spłatę kredytu. Wysokość tych opłat różni się w zależności od instytucji i warunków umowy.

| Bank | Prowizja za nadpłatę |

|---|---|

| Bank A | 0% po 3 latach |

| Bank B | 1% w pierwszych 3 latach |

| Bank C | 2% w pierwszym roku, 1% w drugim i trzecim |

| Bank D | Brak prowizji |

| Bank E | 3% w pierwszych 5 latach |

Zgodnie z przepisami, bank może pobierać prowizję za nadpłatę tylko w ciągu pierwszych 3 lat kredytowania. Po tym okresie nadpłata kredytu hipotecznego powinna być bezpłatna. Warto jednak dokładnie przeanalizować umowę, gdyż niektóre banki stosują inne opłaty manipulacyjne.

Wpływ nadpłaty na całkowity koszt kredytu

Nadpłata kredytu hipotecznego ma znaczący wpływ na całkowity koszt zobowiązania. Każda dodatkowa wpłata zmniejsza kapitał, od którego naliczane są odsetki. W rezultacie, suma odsetek zapłaconych w całym okresie kredytowania ulega redukcji.

Dla kredytu w wysokości 300 000 zł na 30 lat, z oprocentowaniem 3,5%, jednorazowa nadpłata 50 000 zł w piątym roku może zmniejszyć całkowity koszt kredytu o około 60 000-70 000 zł. To pokazuje, jak duże oszczędności można uzyskać dzięki wcześniejszej spłacie kredytu. Efekt jest jeszcze większy przy regularnych, mniejszych nadpłatach dokonywanych od początku okresu kredytowania.

Kiedy najlepiej dokonać nadpłaty kredytu hipotecznego?

- Stabilna sytuacja finansowa

- Posiadanie odpowiedniej poduszki finansowej

- Brak innych, droższych zobowiązań

- Korzystne warunki w umowie kredytowej

Optymalnym momentem na nadpłatę kredytu hipotecznego jest okres po ustabilizowaniu sytuacji finansowej, ale przed znaczącym spadkiem oprocentowania kredytu. Wczesne nadpłaty przynoszą największe korzyści, gdyż redukują odsetki naliczane przez długi okres.

Przykładowe obliczenia efektów nadpłaty

Scenariusz 1: Jednorazowa duża nadpłata

Załóżmy kredyt 300 000 zł na 30 lat z oprocentowaniem 3,5%. Jednorazowa nadpłata 50 000 zł w piątym roku spłaty może skrócić okres kredytowania o około 5 lat. Alternatywnie, przy zachowaniu pierwotnego okresu spłaty, miesięczna rata może zmniejszyć się o około 250-300 zł. Całkowite oszczędności na odsetkach mogą wynieść nawet 70 000 zł.

Scenariusz 2: Regularne mniejsze nadpłaty

Przy tym samym kredycie, regularne nadpłaty w wysokości 500 zł miesięcznie od początku okresu kredytowania mogą skrócić czas spłaty o około 8-9 lat. W tym scenariuszu, całkowite oszczędności na odsetkach mogą sięgnąć nawet 100 000 zł. To pokazuje, jak skuteczna może być strategia regularnych, mniejszych nadpłat w redukcji odsetek hipotecznych.

Czy nadpłata kredytu hipotecznego zawsze się opłaca?

Mimo licznych korzyści, nadpłata kredytu hipotecznego nie zawsze jest najlepszym rozwiązaniem. W sytuacji bardzo niskiego oprocentowania kredytu, gdy inflacja jest wysoka, a oprocentowanie lokat bankowych atrakcyjne, może być korzystniejsze inwestowanie nadwyżek finansowych. Dodatkowo, jeśli posiadamy inne, droższe zobowiązania (np. kredyt konsumpcyjny), priorytetem powinna być ich spłata. Alternatywne sposoby wykorzystania środków to inwestycje w fundusze, akcje czy nieruchomości. Mogą one przynieść wyższy zwrot niż oszczędności na odsetkach kredytu hipotecznego. Kluczowe jest indywidualne przeanalizowanie sytuacji finansowej i długoterminowych celów przed podjęciem decyzji o nadpłacie kredytu hipotecznego.Nadpłata kredytu hipotecznego: kluczowe wnioski i strategie

Nadpłata kredytu hipotecznego to potężne narzędzie finansowe, które może znacząco wpłynąć na całkowity koszt kredytu i czas jego spłaty. Pozwala na skrócenie okresu kredytowania, obniżenie miesięcznych rat lub znaczne oszczędności na odsetkach. Jednak decyzja o nadpłacie powinna być podjęta po dokładnej analizie własnej sytuacji finansowej.

Przy rozważaniu wcześniejszej spłaty kredytu warto pamiętać o potencjalnych prowizjach, szczególnie w pierwszych latach kredytowania. Kluczowe jest również zachowanie odpowiedniej poduszki finansowej i priorytetyzacja spłaty droższych zobowiązań. W niektórych przypadkach, zwłaszcza przy niskim oprocentowaniu kredytu i wysokiej inflacji, alternatywne formy inwestycji mogą okazać się bardziej korzystne.

Niezależnie od wybranej strategii, regularne analizowanie możliwości nadpłaty kredytu hipotecznego może przynieść znaczące korzyści w długoterminowej perspektywie finansowej. Warto konsultować się z doradcą finansowym, aby opracować strategię najlepiej dopasowaną do indywidualnych potrzeb i możliwości.