MDR, czyli Mandatory Disclosure Rules, to skrót, który w ostatnim czasie wywołuje niemałe poruszenie w świecie podatków. Te nowe przepisy, wprowadzone przez Unię Europejską, mają na celu zwiększenie transparentności podatkowej i walkę z agresywną optymalizacją. Dla wielu przedsiębiorców, doradców podatkowych i księgowych oznacza to konieczność dostosowania się do nowych obowiązków raportowania. W tym artykule przyjrzymy się bliżej, czym jest MDR, kogo dotyczy i jakie zmiany wprowadza w życie podatkowe firm i osób fizycznych.

Co oznacza MDR i dlaczego jest ważny?

MDR, czyli Mandatory Disclosure Rules, to skrót, który w ostatnich latach nabrał ogromnego znaczenia w świecie podatków. Informacja MDR odnosi się do obowiązku raportowania schematów podatkowych, wprowadzonego przez Unię Europejską w ramach walki z unikaniem opodatkowania i agresywną optymalizacją podatkową.

Znaczenie MDR wynika z jego potencjału do zmiany krajobrazu podatkowego. Dzięki tym regulacjom, organy podatkowe mogą szybciej identyfikować potencjalne luki w systemie podatkowym i skuteczniej reagować na próby unikania opodatkowania. Dla przedsiębiorców i doradców podatkowych oznacza to konieczność większej transparentności i ostrożności w planowaniu podatkowym.

Główne założenia i cele regulacji MDR

Regulacje MDR mają na celu zwiększenie przejrzystości w obszarze planowania podatkowego. Głównym założeniem jest obowiązek zgłaszania przez podatników i ich doradców informacji o potencjalnie agresywnych schematach podatkowych. Informacja MDR 3, będąca jednym z kluczowych elementów systemu, dotyczy schematów transgranicznych.

Cele MDR są wielorakie. Po pierwsze, chodzi o szybsze wykrywanie luk w prawie podatkowym i ich uszczelnianie. Po drugie, regulacje mają działać odstraszająco na podmioty planujące agresywną optymalizację podatkową. Wreszcie, MDR ma przyczynić się do zwiększenia dochodów budżetowych poprzez ograniczenie skali unikania opodatkowania.

Czytaj więcej: Czym są spółki publiczne? 7 kluczowych informacji dla inwestora

Kogo dotyczy obowiązek raportowania MDR?

Obowiązek raportowania w ramach MDR dotyczy szerokiego grona podmiotów. Przede wszystkim są to tzw. promotorzy, czyli osoby lub firmy opracowujące, oferujące lub wdrażające schematy podatkowe. Mowa tu głównie o doradcach podatkowych, prawnikach czy księgowych.

Jednakże, informacja MDR może być również wymagana od korzystających, czyli podatników stosujących dane rozwiązania podatkowe. W niektórych przypadkach obowiązek raportowania może spoczywać nawet na tzw. wspomagających - podmiotach, które pomagają we wdrożeniu schematu, ale nie są jego głównymi twórcami.

Kto jest promotorem w rozumieniu MDR?

Promotorem w kontekście MDR jest osoba lub podmiot, który:

- Opracowuje schemat podatkowy

- Oferuje schemat podatkowy

- Udostępnia opracowany schemat podatkowy

- Wdraża schemat podatkowy

Warto podkreślić, że status promotora nie zależy od posiadania konkretnych kwalifikacji zawodowych. Może nim być zarówno profesjonalny doradca podatkowy, jak i osoba, która okazjonalnie doradza w sprawach podatkowych.

Rodzaje schematów podatkowych podlegających raportowaniu

W ramach MDR wyróżniamy kilka rodzajów schematów podatkowych, które podlegają obowiązkowi raportowania. Podstawowy podział obejmuje schematy krajowe i transgraniczne. Informacja MDR dotycząca schematów transgranicznych jest szczególnie istotna ze względu na ich potencjalnie większy wpływ na system podatkowy.

Schematy podatkowe podlegające raportowaniu muszą spełniać określone kryteria, tzw. hallmarki. Są to cechy charakterystyczne lub elementy schematu, które mogą wskazywać na potencjalne ryzyko unikania opodatkowania.

Główne kategorie schematów podatkowych

- Schematy wykorzystujące poufność lub premię za sukces

- Schematy standaryzowane, oferowane wielu podmiotom

- Schematy prowadzące do zmiany kwalifikacji dochodów

- Schematy wykorzystujące jurysdykcje o preferencyjnym systemie podatkowym

Warto zauważyć, że nie każde działanie optymalizacyjne podlega raportowaniu. Informacja MDR 3 dotyczy głównie schematów, które mogą być uznane za agresywne lub niosące znaczące ryzyko unikania opodatkowania.

Terminy i sposoby raportowania w ramach MDR

Kluczowym elementem regulacji MDR są precyzyjnie określone terminy raportowania. Dla promotorów termin ten wynosi zazwyczaj 30 dni od dnia następującego po udostępnieniu schematu podatkowego, przygotowaniu go do wdrożenia lub od dnia dokonania pierwszej czynności związanej z jego wdrażaniem.Jeśli chodzi o sposoby raportowania, informacja MDR jest przekazywana drogą elektroniczną do Szefa Krajowej Administracji Skarbowej. Raport musi zawierać szczegółowe informacje o schemacie, w tym jego opis, wartość korzyści podatkowej oraz dane podmiotów uczestniczących.

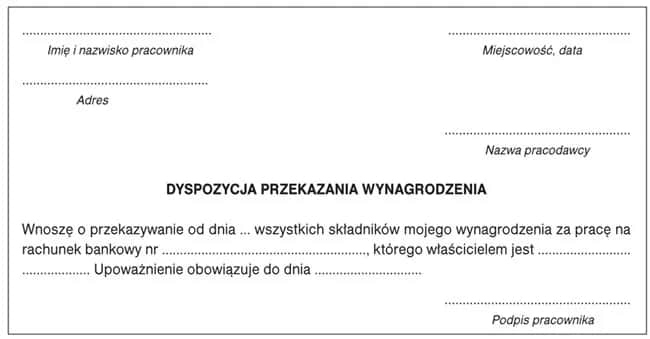

| Podmiot | Termin raportowania |

| Promotor | 30 dni od udostępnienia/przygotowania schematu |

| Korzystający | 30 dni od udostępnienia schematu lub dokonania pierwszej czynności |

| Wspomagający | 30 dni od udzielenia pomocy |

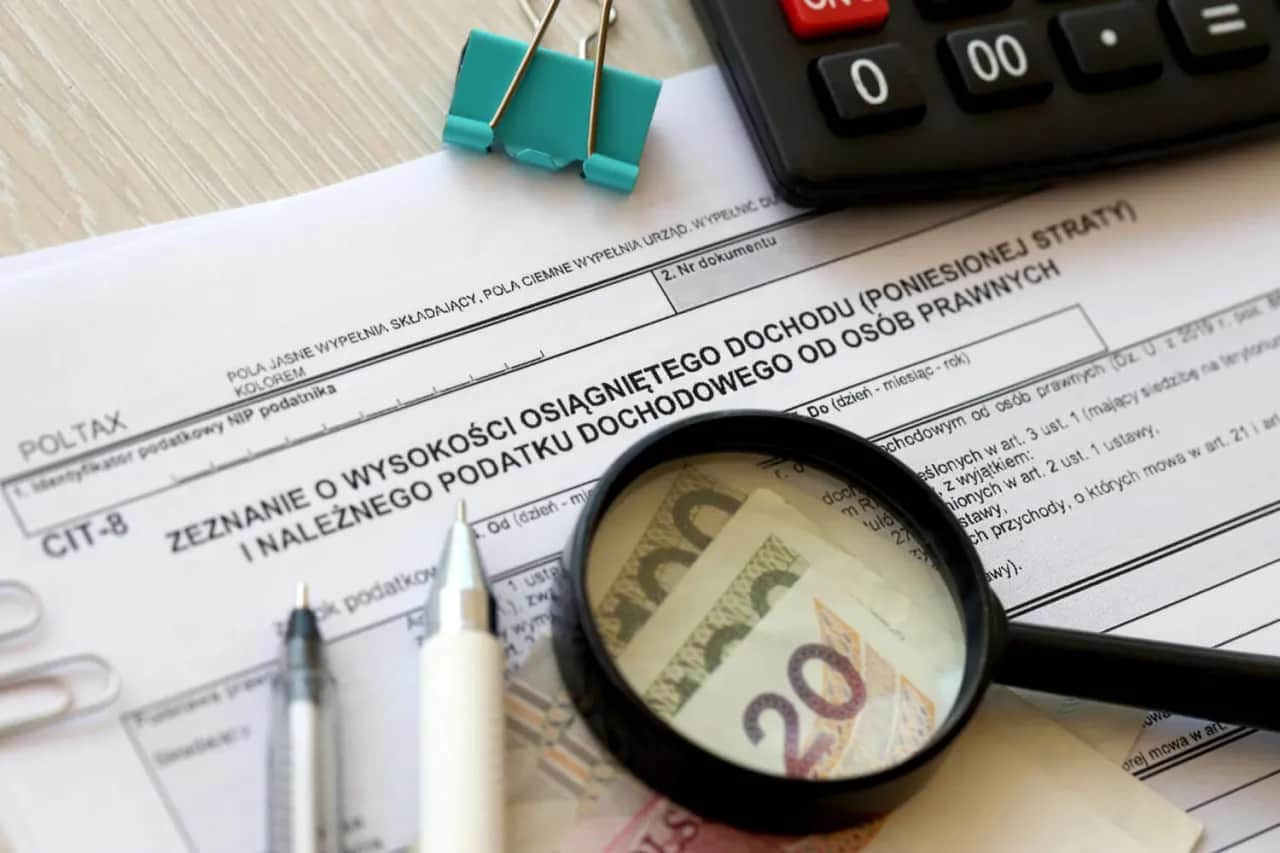

Sankcje za niedopełnienie obowiązków MDR

Nieprzestrzeganie obowiązków wynikających z regulacji MDR może skutkować poważnymi sankcjami. Kary finansowe za brak lub nieprawidłowe raportowanie mogą sięgać nawet kilku milionów złotych. Co więcej, w przypadku osób fizycznych możliwe jest nałożenie kary pozbawienia wolności do lat 8.

Warto podkreślić, że sankcje dotyczą nie tylko braku raportowania, ale także niedochowania terminów czy przekazania niepełnych lub nieprawdziwych informacji. Dlatego tak ważne jest dokładne zrozumienie obowiązków wynikających z MDR i skrupulatne ich przestrzeganie.

Jak przygotować się do wdrożenia procedur MDR?

Wdrożenie procedur MDR wymaga starannego przygotowania. Pierwszym krokiem powinno być przeprowadzenie audytu wewnętrznego w celu identyfikacji potencjalnych schematów podatkowych. Następnie konieczne jest opracowanie wewnętrznych procedur raportowania i wyznaczenie osób odpowiedzialnych za informację MDR.

Kluczowe jest również szkolenie pracowników, szczególnie tych zaangażowanych w planowanie podatkowe lub zarządzanie finansami. Powinni oni dokładnie rozumieć, czym są schematy podatkowe i jakie obowiązki wiążą się z MDR.

Kroki do skutecznego wdrożenia MDR:

- Przeprowadzenie audytu wewnętrznego

- Opracowanie procedur raportowania

- Wyznaczenie osób odpowiedzialnych

- Szkolenie pracowników

- Wdrożenie systemu monitorowania i raportowania schematów

Pamiętajmy, że MDR to nie jednorazowe działanie, ale ciągły proces. Regularne przeglądy i aktualizacje procedur są niezbędne, aby zapewnić zgodność z ewoluującymi przepisami i praktykami rynkowymi. Właściwe podejście do MDR może nie tylko uchronić przed sankcjami, ale także przyczynić się do poprawy transparentności i efektywności zarządzania podatkami w organizacji.

Podsumowanie

MDR to kluczowy element w walce z agresywną optymalizacją podatkową. Obowiązek raportowania schematów podatkowych dotyczy szerokiego grona podmiotów i wymaga starannego przygotowania. Niedopełnienie obowiązków MDR może skutkować poważnymi sankcjami, dlatego wdrożenie odpowiednich procedur jest niezbędne dla bezpieczeństwa podatkowego.

Najważniejsze aspekty MDR to: identyfikacja schematów podlegających raportowaniu, przestrzeganie terminów, prawidłowe przekazywanie informacji oraz ciągłe monitorowanie i aktualizacja procedur. Skuteczne wdrożenie MDR nie tylko chroni przed karami, ale także przyczynia się do zwiększenia transparentności podatkowej i poprawy zarządzania ryzykiem w organizacji.